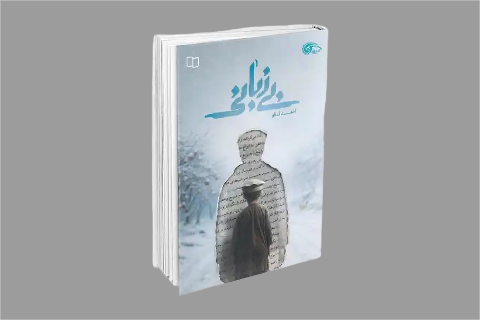

به گزارش خبرگزاری کتاب ایران (ایبنا)، نشست معرفی و بررسی کتاب «اشتیاق غیرعقلانی؛ تقابل عقل و احساس در بحرانهای اقتصادی جهان» اثر رابرت جی. شیلر ۸ آبان ۱۴۰۲ به همت انتشارات بورس در سرای کتاب خانه کتاب و ادبیات ایران برپا شد. عسگر نوربخش؛ عضو هیئت علمی دانشگاه تهران، مصطفی نصراصفهانی؛ مدرس دانشگاه و پژوهشگر اقتصاد رفتاری، محمد ندیری؛ مترجم اثر و عضو هیئت علمی دانشگاه تهران و شهاب موسوی؛ فعال اقتصادی به معرفی و بررس این کتاب پرداختند.

اقتصاد علم تصمیمگیری است

محمد ندیری در این نشست گفت: من ابتدا در نظر داشتم که انتشارات دانشگاه تهران این کتاب را منتشر کند، اما بعد فکر کردم که اثرگذاری انتشارات بورس در این حوزه بیشتر است، به همین دلیل کتاب توسط انتشارات بورس روانه بازار نشر شد. مقدمه من بر این کتاب تفصیلی است و روی آن وقت زیادی گذاشتم. تلاش کردم در این باره کار اثر بخشی انجام دهم. اگر این کتاب را ترجمه نمیکردم، میتوانستم ۱۰ مقاله تالیف کنم و امتیاز بیشتری بگیرم. اما هیچگاه نگاهم مادی نبوده و تلاش کردم به سبب تازگی این اثر انتقال دانش داشته باشم. کتابهایی از این دست به پیشرفت دانش مالی در کشور ما کمک میکند.

وی افزود: وقتی نسخه اصلی این اثر را میخوانیم متوجه میشویم که باید برخی از مفاهیم سادهسازی شود. شیلر در بین اقتصاددانان شناخته شده است. پارادایم مالی رفتاری یا اقتصادی رفتاری که شیلر به آن پرداخته از دهه ۱۹۸۰ به این سو رواج یافت. پیش از این پارادایم کلاسیک در اقتصاد غلبه داشت. این پارادایم یک معیار اصلی تحت عنوان عقلانیت کامل دارد. بعدها اقتصاددانان کلاسیک مفهوم پردازی کردند برای اینکه بتوانند مسایل را سادهسازی و رفتارهای سرمایهداران را الگوسازی کنند.

این مدرس دانشگاه ادامه داد: تمامی نظریهپردازان مالی البته اقتصادی هستند اما از نگاههای مختلف به این موضوع میپردازند. «بازارهای کارا» پس از طرح و ارائه به عنوان یکی از تئوریهای مسلط درآمد و بقیه نظریهها هم از این نظریه متاثر شدند. در این حوزه اگر کسی خلاف این را بگوید مورد هجمه قرار میگیرد.

ندیری در بخش دیگری از سخنانش با بیان اینکه اقتصاد علم تصمیمگیری است، گفت: تصمیمگیریهای ما دو حالت دارد؛ گاهی در فضای اطمینان است مثلاً به ما میگویند سیب میخوری یا پرتقال. یعنی تئوری زیرین که بحث انتخابهای انسانها را تئوریزه میکند، تئوری مطلوبیت است. حالت دوم تصمیمگیری ما در فضای نا اطمینانی و ریسک است که اقتصاددانان تئوری مطلوبیت انتظاری را در آن مطرح کردند. در این تئوری انتخابهای انسانها را در فضای ریسکی مدلسازی میکنیم.

وی ادامه داد: با گسترش مباحث روانشناسی شناختی در اقتصاد، نظریهپردازان میخواستند ببینند انتخابها بر اساس علوم شناختی در شرایط ریسکی چگونه است. آزمایشات اولیه رفتارها نشان داد این تئوری توضیح دهنده رفتار انسانها در شرایط ریسکی است. بعدها آلیس تناقض تئوری مطولبیت انتظاری را نشان داد و گفت این تئوری نمیتواند رفتارهای انسانها را در فضاهای ریسکی نشان دهد. اقتصاددانان تلاش کردند این تئوری را از این بن بست نجات دهند چون همه بحثهای اقتصاد کلاسیک روی این تئوری بنا بود.

ندیری در بخش دیگری از سخنان خود با بیان اینکه تئوری چشمانداز رفتار انسانها در شرایط سود و زیان نشان میدهد که فرد در شرایط سود رفتارش با زمانی که زیان میکند تناقض دارد، گفت: در سال ۱۹۸۸ این تئوری چشمانداز، ارائه و در یکی از معتبرترین مجلات اقتصادی چاپ شد. این تئوری جانشین تئوری مطلوبیت انتظاری شد. کسانی که در حوزه اقتصادی رفتاری کار میکردند، این تئوری را پذیرفتند. این تئوری اهمیت مطالعات میانرشتهای را نشان میدهد چون اگر روانشناسان چنین تئوری ارائه نمیدادند اقتصاددانان جسارت پرداختن به این تئوری را نداشتند.

این استاد اقتصاد اضافه کرد: این پارادایم از دهه ۹۰ به بعد رایج شد. البته پارادایم مالی رفتاری به معنای این نیست که پارادایم کلاسیک از بین برود، بلکه میگوید در این پارادایم عوامل مختلفی روی رفتارهای انسان در شرایط ریسکی تاثیرگذار است.

مباحث رفتاری در اقتصاد از سال ۲۰۰۰ به بعد مطرح میشود

عسگر نوربخش نیز در این نشست با اشاره به اینکه مترجم کتاب روی کار دشواری دست گذاشته است، گفت: از بین کتابهای ترجمه شده کار روی حوزه یا رشته مالی - رفتاری سخت است، چون واژههای روانشناسی اجتماعی در آن حضور دارد و از این جهت ترجمه این کتابها کار سختی است.

وی با اشاره به سیر نظریات مالی در طول تاریخ بیان کرد: اگر بخواهیم شروع نظریهپردازی را در حوزه مالی بررسی کنیم، میبینیم همه تئوریهای ارائه شده در این باره مبنی بر مفروضاتی است اما چرا آن موقع بحثهای رفتاری مطرح نبود؟ قطعاً این مباحث مطرح بود، اما نظرات، مفروضاتی را داشت که اجازه ورود به مباحث رفتاری را نمیداد. به طور مثال وقتی تئوری مبتنی بر عقلانیت بود اجازه طرح بحث رفتاری پیش نمیآمد.

وی افزود: از سال ۱۹۸۰ که وارد نظریات نوین مالی میشویم عصر نظریه پردازی تمام میشود، چون اصولاً مفاهیم و شرایط به قدری پیچیده شد که فرموله کردن آن غیرممکن بود. بنابراین از سال ۲۰۰۰ به بعد مباحث رفتاری در اقتصاد مطرح میشود و شیلر به خوبی میگوید دیگر نمیتوانیم در این باره نظریه طراحی کنیم و باید به دنبال نظم در پی بی نظمی باشیم. کتاب «اشتیاق غیرعقلانی» شیلر سه ویرایش داشته و در ویراستهای مختلف کتاب، شیلر توانسته بحرانهای مختلف اقتصادی را پیشبینی کند.

یافتههای علمی باید جذب جامعه شود

نصر اصفهانی دیگر سخنران این نشست در ادامه با تاکید بر اینکه موضوعی که کتاب «اشتیاق غیرعقلانی» به آن پرداخته در ایران مغفول مانده است، عنوان کرد: من همواره پیگیر تحولات در حوزه رفتاری بودم. متاسفانه این کتاب پیشتر مغفول مانده و مورد توجه قرار نگرفته بود.

وی در ادامه به سیر نظرات اقتصادی اشاره کرد و به نظریه فریدمن در اقتصاد پرداخت و گفت: فریدمن در مقاله خود با عنوان «روششناسی اقتصاد اثباتی» بحث کرد که نظریههای اقتصادی باید مورد قضاوت قرار گیرند اما نه با واقعگرایی روانشناسانه بلکه با توانایی آنها برای پیشبینی رفتار عوامل اقتصادی. دو مورد از بزرگترین پیروزیهای فریدمن به عنوان یک نظریهپرداز اقتصادی از کاربرد فرضیه رفتار عقلایی و مباحثه با اقتصاددانانی که در ماورای این فرضیه میاندیشیدند بدست آمده است. فریدمن میگوید هر وقت توانستید مدلی را توسعه دهید که بر اساس آن بتوانید پیشبینی بهتری ارائه کنید آن تئوری بهتر است.

نصر اصفهانی همچنین به نظرات استتمن در پارادایم مالی رفتاری اشاره کرد و ادامه داد: کششی بین ما اقتصاد مالیهاست که همه چیز باید فرمولی باشد و جنس کتاب «اشتیاق غیرعقلانی» از این جهت که کیفی است شاید برای دانشجویان سخت باشد، اما پایه مباحث آن بر اساس مباحث مالی استاندارد است.

وی با تاکید بر رتوریک بودن نظریه مالی رفتاری گفت: یکی از ویژگیهای این رتوریک بودن این است که آزمون پذیری را وابسته به شخص میکند. از سوی دیگر این رتوریک بودن باعث میشود یکی مانند شیلر در سه ویراست کتاب «اشتیاق غیرعقلانی» بحرانهای مالی را پیشبینی کند و دیگری نه. این نوع پیشبینی پیامبر گونه است و شاید برای برخی جذاب نباشد!

نصر اصفهانی در بخش پایانی سخنانش با تاکید بر ضرورت توجه به پژوهش در ایران گفت: من گاهی کارهای برخی از اقتصاددانان را میبینیم فکر میکنیم حرف خاصی نزدند و با فراغ بال حرف میزنند و میبینیم خیلی با اعتماد به نفس مسایل را تحلیل میکنند؛ ریشه این یک اکوسیستمی است که برای پژوهش ارزش قائل است اما ما در ایران هیچ ارزشی برای پژوهش قائل نیستیم. ترجمه در ایران یکی از طاقتفرساترین کارهاست و اگر ترجمه رخ ندهد، گسترش دانش نیز رخ نمیدهد و تبدیل به دانش همگانی نمیشود. یافتههای علمی باید جذب جامعه شود پس ترجمه لازم است، اما به آن بها داده نمیشود. ترجمه این کتاب جز ترجمههای خوب است و با اینکه حوزه مالی رفتاری سخت است، اما ترجمه خوبی روی این کتاب صورت گرفته است ولی برخی از اغلاط ویرایشی در آن دیده میشود.

وزن ناخودآگاه انسان در سرمایه گذاری در حال افزایش است

موسوی هم در بخش دیگری از این نشست با بیان اینکه ترجمه خوبی در کتاب صورت گرفته و شایان تقدیر است، گفت: ما در حوزه مالی رفتاری شخص محور بحث میکنیم و جالب است که اشخاص در بازار ایران کمترین بهره را از نظرات مالی - رفتاری میبرند. من نمیدانم چه مسالهای است که سالهاست سرمایه گذاران ما برای تحلیل سرمایه ارزش زیادی قایلاند و خرد (عقل) همواره در سرمایهگذاری مطرح بود. در سی سال اخیر وزن ناخودآگاه انسان در سرمایه گذاری در حال افزایش است و گفته میشود رفتار سرمایه گذار در زیان با سود متفاوت است. سرمایه گذار همواره دوست دارد از سرمایه خود محافظت کند و این رفتار البته کمکی هم به او نمیکند و گاهی باعث زیانهای بیشتر میشود.

به گفته وی، در سی سال اخیر مفاهیمی در سرمایه گذاری شکل گرفته که نشان میدهد مفهومی خارج از مدلهای آماری وجود دارد که این مفهوم را سرمایه گذاران تعریف کردند. گاهی این تعریف در صورتهای مالی در قالب ارزندگی ارائه میشود و احساس مدیران در صورتهای مالی در نظر گرفته میشود. این در حالی است که آنچه در عرصه دانشگاه میآموزیم این است که با ارقام به سمت تحلیل سرمایه و شرکتها برویم و بر این اساس به سمت نتیجه برویم، اما جالب است در جریان سرمایه گذاری امروز دنیا، سرمایه گذاران بزرگ میگویند، ما دنبال ارزندگی در صورت مالی نیستیم بلکه به دنبال این هستیم که ببینیم مدیران مالی چگونه میاندیشند.

موسوی تاکید کرد: شاید این نظر دور بیاید که دنبال نگاه مدیران باشیم اما من این دو را هم راستا میدانم در عمده نگاه سرمایه گذاران ارزشی نگرش را موثر میدانم. الان نگاه به این سو است که ابزارها را کنار بگذاریم و نگاه کنیم ببینیم مدیران چگونه میاندیشند. در حوزه مالی رفتاری امروز این مسیر همواره شده که بیاموزیم. در حوزه سرمایهگذاری امروز مفاهیمی که سرمایه گذاران ارزشی مطرح میکنند مهم است و این کتاب با زبانی با مخاطب حرف میزند که گویی از زبان سرمایه گذاران مفاهیم ارزشی مطرح میشود.

نظر شما